編譯:深潮techflow

L1 溢價、貨幣性、xREV/TEV……這些概念真的存在嗎?

特別感謝 @smyyguy 和 @purplepill3m 對本文的審閱和反饋。

如果你對 REV 不太熟悉,可以閱讀 @jon_charb 的這篇文章。

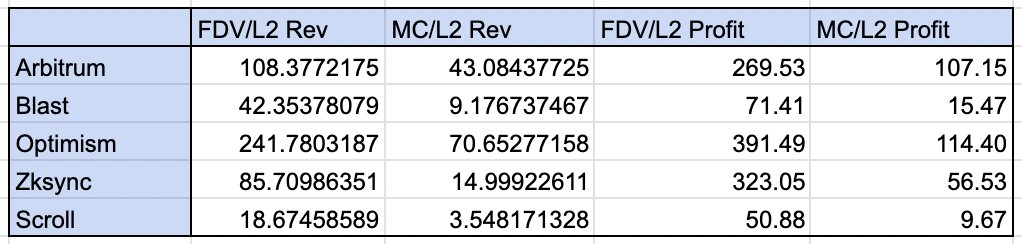

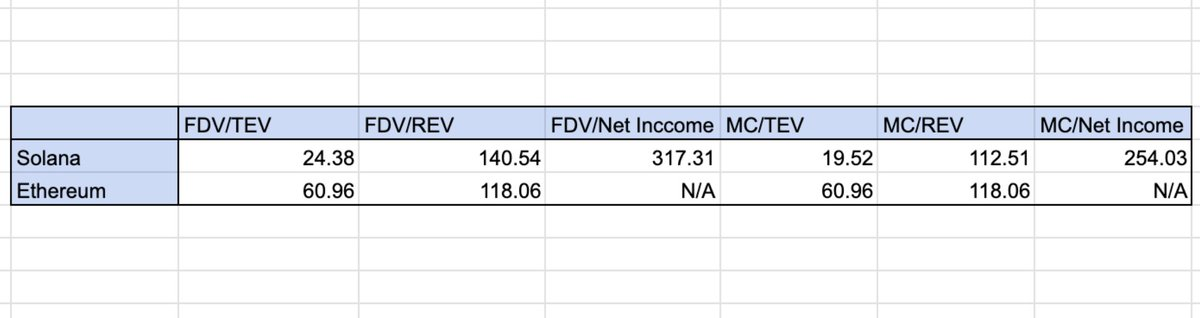

以下倍數是基于 2024 年 10 月 30 日中午 12 點(美國東部時間)的估值數據。

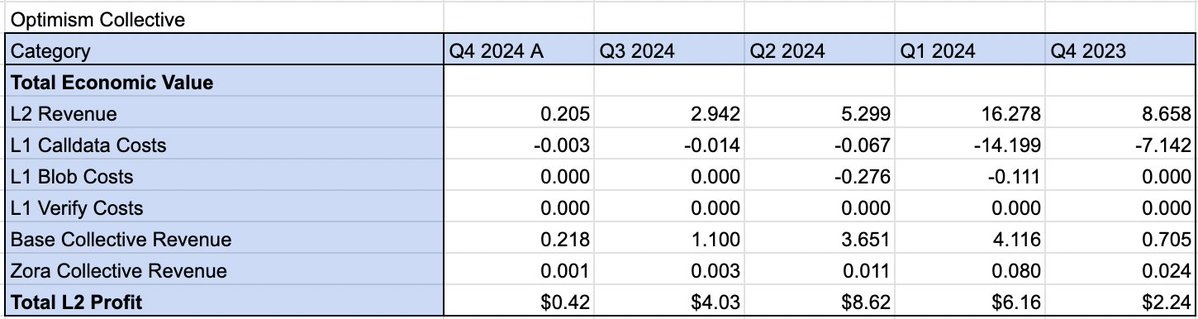

L2 的利潤是其收入(包括基礎費用和優先費用)減去鏈上運營成本(如 L1 的數據調用、Blob 和驗證成本)。Arbitrum、Optimism、Zksync 和 Scroll 的數據為過去十二個月的,而 Blast 僅有三個季度的數據(這使得其倍數相較其他項目有所膨脹)。ETH 和 Solana 的數據同樣為過去十二個月。

幾點說明:

- REV 和 L2 收入是可以比較的指標。L2 收入是在扣除運營商成本(排序器成本)之前的收入,這與 REV 類似。

- L2 的 DAO 在代幣生成事件(TGE)中分配了大量代幣。L2 的全稀釋估值(FDV)中有一部分可以歸因于治理價值,而這種治理價值在 L1 代幣中是不存在的。因此,我們在心理上將 L2 的倍數上調,但在討論觀察結果時不做此調整。

幾點直接觀察:

- 在全稀釋估值(FDV)方面,沒有明顯的“L1 溢價”,但大多數 L2 尚未完全流通。然而,在市值比較中,確實存在“L1 溢價”。(Arbitrum 和 OP 的 FDV/L2 收入約為 100-250,而以太坊和 Solana 的 FDV/REV 約為 118-140)。

- Optimism 的交易倍數明顯高于其他對比項目。投資者似乎對其集體擴張持樂觀態度。

- 通過集體利潤分享(即排序器收入的 15% 和利潤的 2%),DAO 在第四季度至今獲得的凈利潤超過了 OP 的 L2 收入。從累計到國庫的總價值來看,集體戰略是成功的。考慮到 Base 單獨為集體國庫貢獻了約 900 萬美元,在未來進行大規模的收入分享撥款是個不錯的選擇。

- 限制區塊空間與增加收入無關。Arbitrum 在清算高峰期的中位費用約為 10 美元,但其 L2 利潤卻低于 Base。

- Token 買家并未為 Scroll 的增長定價(市值是 L2 收入的 3 倍)。

- ZKP 的 L1 驗證成本暫時降低了 Zk rollups 的利潤率。目前,我們還未看到狀態差異的成本節約傳遞給用戶。

請查看電子表格了解詳細信息。

這讓我想到幾個問題:

- 貨幣性溢價是否真實存在?或者說,L2 在鏈上活動相同時是否會有相同的估值?

- 與 Solana 相比,ETH 是否真的具有主權溢價(SOV)?(以太坊的 REV 主要集中在 2024 年的第一和第二季度,如果只比較最近的季度,這種溢價是否明顯?)

以上就是關于公鏈估值的新思考:L1溢價存疑,ETH 主權地位受質疑的詳細內容

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如作者信息標記有誤,請第一時間聯系我們修改或刪除,多謝。